独立站SaaS工具抢C位,谁能和Shopify一决高下?_

来自本站 2024-01-15 10:50

Shopify (SHOP), Wix (WIX),Big Commerce (BIGC),Square Online, 和Weebly(后两者都是Square (SQ)的子公司),投资者对以上6家公司想必都不会陌生。他们是独立站的孵化器,也是日后卖家倚仗的技术型服务平台。这篇文章会就他们现状和潜力作定性和定量上的一个分析, 投资者们和卖家们要擦亮自己的双眼啦。 平台概述: 平台有各自的优势和弊端,卖家选择平台开设独立站首先应该考虑是否适合自己。原因在于从需求上看,服务型产业比产品型产业来得复杂得多。 比如,服务型网站的作用是引流,而产品型网站的作用是实现点击到销售的转化; 另外,卖家需要考察网页的流畅度。任何一个卖家都不希望看到消费者因为跳转,加载时间过长而放弃交易的机会; 再者,网页设计的难易度也很大程度会左右卖家选择,特别是新手卖家。 站在消费者的立场上,卖家需要简化购物流程。食色性也,能让卖家脱颖而出的不永远是产品本身,好的观感和视效也非常重要。平台本身孰高孰低在这个方面能够体现得淋漓尽致;网站是否能搭载拓展程序,搜索引擎优化,订单流程能否自动化,结合价格,作出综合评价。 看到这儿,蠢蠢欲动的读者估计会有感工作量之繁重。下面跟着小编一览各个平台的优劣,心里的小算盘可以打起来啦~ Wix—优点 就好评率来说,Wix一直处于上位圈,它的功能和操作简洁,深受新手卖家,服务型卖家和中小型卖家的喜爱。Wix的“智能设计”(Artificial Design Intelligence,ADI),能够通过问卷的形式为卖家设计网页。不过,人工智能技术还是得根据用户输入的内容和业务的性质作出响应,这使得Wix ADI在某种程度上也是毁誉参半,但目前从设计网页的难易度上来说,很难有平台能够超越Wix。庆幸的是,如果Wix ADI“误解”了用意,还是可以根据需求做出改进。另外,Wix自带超过800个网页设计模板,卖家可以通过简单地拖拽模块设计出理想的网页。Wix还能够设计移动端的版面,这是其他很多平台都做不到的。 总的来说,Wix比较适合中小型电子商务企业,而对于基于服务的企业来说更是绝佳选择。 Wix—缺点 对于具有复杂库存需求的大型卖家来说,Wix不是理想的选择。此外,如果网站超出了负荷,卖家只能重新建站,可能在这个过程中荒废了时间成本也损失金钱利益。 Wix常常被诟病的一点,是客服。 Weebly—优点 Weebly的评价像是坐过山车,上位圈下位圈都是常客。Weebly对博主、小型卖家和服务型卖家友好的两大原因,一是提供拖拽功能设计网页,操作简单而且直观;二是不费吹灰之力就能迅速地对网页设计做出改动。搜索引擎的联想功能也很强大。 Weebly—缺点 Weebly同样也不适合大型卖家。特别是应用程序让人匪夷所思,母公司Square目前已经停止新应用程序的审核,似乎要将Weebly打进冷宫,转投Square Online。 Square Online—优点 卖家可以免费在Square Online试试水。不光是新手卖家,对于拥有实体店的卖家也是拓宽销售的好渠道。Square Online还针对需要引流和其他功能的卖家提供付费服务。 Square是第一个实现广泛实现磁卡支付的平台,消费者能通过免费读卡器和移动终端实现支付。对于重视消费者体验的服务型产业来说,无疑是一大优势。Square也会在实体店安装POS机,使用Square读卡器或是POS机的卖家们会发现利用Square Online过渡到线上零售是非常容易的一件事。 另外,Square Online搭载Weebly的软件,网页设计简单流畅。应用程序的功能比Weebly多的多,本地配送和顺风车配送这方面整合得也十分出色。 总的来说,Square Online适合中小型卖家。 Square Online—缺点 Square Online同样也不适合大中型卖家。网页的定制服务,视觉上能达到的效果都很有限。而且仅针对来自加拿大,澳大利亚,英国,日本和美国的卖家。投资者的角度来看,有利也有弊,卖家都是来自世界最活跃的经济体,目前来说想要在这些区域站稳脚跟的战略并无不可,但是日后Square想将业务拓展到全球,前有Shopify,彼时再放宽入驻资格为时已晚。 再者,Square的磁卡结算服务也只针对以上5个国家,而且必须是5国境内的发卡行。 Shopify—优点 Shopify是这个领域当之无愧的无冕之王,体量大,库存多的卖家选它没错。Shopify上的应用程序种类之繁多,只有你想不到没有它做不到。Shopify能够满足对搜索引擎和定制网页有个人需求的卖家,为人称道的全天24小时的客服服务使得Shopify的用户体验肩比Wix。 Shopify Pay能够满足不同用户的结算需求,使用不同的货币也能交易,这点Wix, Weebly和Square Online确实望尘莫及。 Shopify也在实体店配置POS机结算业务。无论是大中小型企业都可以轻松对接其线上平台。Shopify自带74个模板,供卖家们设计自己的网站,在其他应用程序的加持下可以实现拖拽模块搭建网站。 Shopify还有一个特点就是,可以转让店铺。50美元到上百万美元的店铺都有,价格越高的店铺,流量和忠实用户也越多,创业者可以根据自己的需要选择起点。 Shopify—缺点 Shopify不适合中小型卖家或是线上流量很小的实体店卖家,这些卖家Shopify与入驻条件相去甚远,贸然进入可能会付出很大的代价。例如应用程序上的花费,卖家助手上的开销,网页设计模板的成本等等,总而言之,中小型卖家还是适合Square Online。 BigCommerce —优点 很多人会说BigCommerce能与Shopify势均力敌甚至比起Shopify体量更大,增速更快,可惜BigCommerce只做线上,而且应用程序不比Shopify丰富,但正所谓基础不牢地动山摇,BigCommerce的底子打得比Shopify好是不争的事实。 BigCommerce通过减少卖家对第三方平台的依赖从而为卖家省去一笔开销。专家统计,大型卖家一年能从第三方服务那里省下3万美元。 BigCommerce自带超过100个模板和超过600个应用程序,其中最实用的莫属一站式配送程序,它是免费的,使用USPS,、DHL和FedEx快递能享用最高2折的减免福利。BigCommerce提供全天24小时服务,也能为卖家输送行业专家提供私人网页定制。BigCommerce适合希望能在线上迅速发展的大型卖家。 BigCommerce—缺点 在Shopify吃了闭门羹的卖家也要远离BigCommerce。BigCommerce有较多生僻行业术语,学习起来要花一段时间,不适合新手卖家。非常需要注意的一点是,BigCommerce在销量超过预先设定的值之后会自动上调配送费,其他平台都没有类似的规则。 运营概况

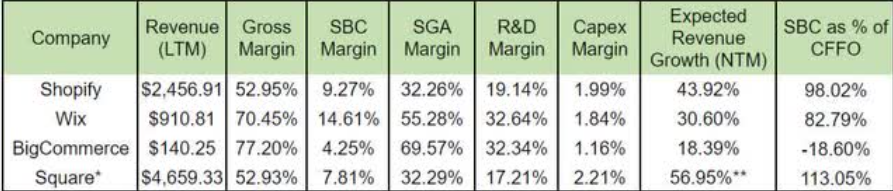

如图,Shopify和Square的毛利率比Wix和BigCommerce少,是因为前者提供POS机结算的硬件服务后者需要支付软件的开销。4家公司都需要支付来自软件的Capex费用。有意思的是,Wix和BigCommerce会投入更多的资本在SG&A和R&D,但业界对于Square和Shopify增长的预期却高于Wix和BigCommerce。这就表明,Square和Shopify的运营或是品牌创收优于Wix和BigCommerce,POS机服务也是一大积极因素。

Wix的股票薪酬占到收入的两位数,运营的积极现金流又主要反向回溯到股票薪酬(不包括经营性现金流为负的BigCommerce),这些现象不是业界所希望看到的。但是目前,四家公司都在为增长进行大量投资,愿意的话,很容易就能增加利润和现金流。

公司内部个人持股

分析公司的时候很容易遗漏的就是公司内部人员持股的比例,特别在CEO同时也是创始人的情况下尤为重要。

Wix - 1.5%。现任CEO掌握的股权不到1%;

Shopify - 9.3%,公司内部人员控股的比例在缓慢下降,过去的12个月转让股权的交易额达到1.45千万美元。CEO兼创始人, Tobias Lütke持股6.1%,一骑绝尘;

BigCommerce - 19.7%。CEO享有公司2.77%的股权,联合创始人Eddie Machaalani 和Mitchell Harper 各享有7.9%,7.18%。过去的6个月内,转让股权的交易额达到2.4亿美元,对于市值45亿美元的公司来说是比不小的数目;

Square - 15%。CEO兼联合创始人Jack Dorsey享有公司11.25%的股权。联合创始人James McKelvey享有3.19%的股权。Jack Dorsey也是推特的CEO和联合创始人,身兼数职的楷模,尽管不大招人喜欢,能力不得不服;

内部持股来看,Square位列第一,Shopify和BigCommerce并列第二(Shopify的内部持股更少但内部转让也更少),Wix位列最后。

市值潜力

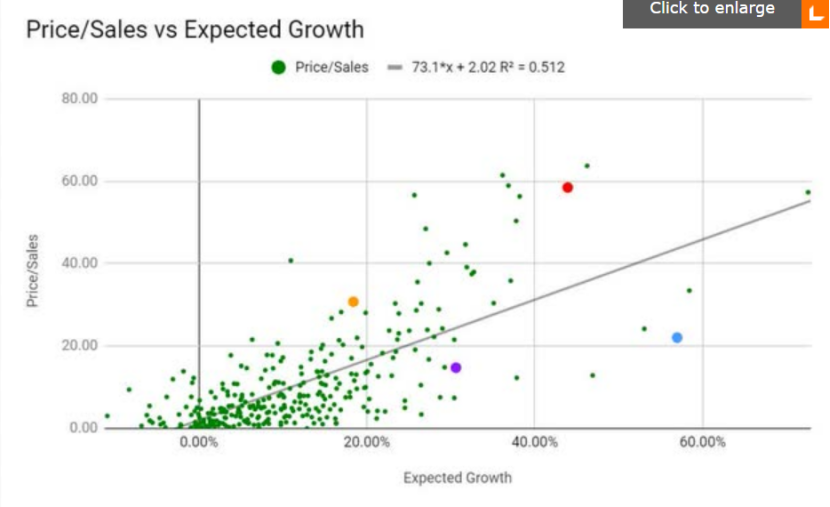

四家公司都还有升值的潜力,目前都在用大部分收入进行再投资。这里参照过去12个月以来,350支市值超过10亿美元的科技股的价格和销售额来预期接下来一年的销量的增长。

·橙色 = BigCommerce

·红色 = Shopify

·紫色 = Wix

·蓝色 = Square (已移除比特币收入)

散点图上的最佳拟合线最能表示回归分析数据的关系。R²为0.512时,可以解释为股票P / S(价格/销售额)倍数发生的51.2%的变化可以由其预期收入增长来解释。在这种情况下,最佳拟合线可用于表示基于公司预期增长的“合理价值”倍数。此特定线的方程式计算为73.1x + 2.02,其中x表示预期的增长。

这些公司的“合理价值”分别是:

·BigCommerce = 73.1(0.1839) + 2.02 = 15.46 P/S

·Shopify = 73.1(0.4392) + 2.02 = 34.13 P/S

·Wix = 73.1(0.3060) + 2.02 = 24.39 P/S

·Square= 73.1(0.5695) + 2.02 = 43.65 P/S

计算可知,Shopify和BigCommerce 的预期增长在Wix和 Square之上。

这种计算方式只能计算出相对的数字,不能反映公司的实际价值。合理价值的系数会随着产业的膨胀而膨胀。现在看来,整个行业都被严重高估了,因为这些公司中很多都几乎没有负收益。但是,大多数科技公司都是轻资产业务,如果他们选择专注于盈利,则具有很高的利润潜力。

相比其他行业的公司,资金投入的需求量较小使得科技公司更具侵略性。强劲的吸金能力促使其成长为现在这个规模。一切都发生得太突然,使得投资者们纷纷涌入这个行业,传统的公式可能不再适用。如果Square 和Wix能在接下来的时间里保持预期增长,倒也不必太过于悲观。

风险

四家公司的危机和转机都来自小型企业。经济倒退最先遭殃的就是小型卖家,但这次疫情情况特殊。线上零售成倍速增长,BigCommerce和Shopify的持股人手上仿佛拿着“烫手山芋”,股票涨了自然开心,但是这份喜悦能延续多久不得而知。最水深火热的当属上市公司,BigCommerce的收入相较于其他三位已经缩水不少,雪上加霜的是就卖家认可度和消费者体验感来说,BigCommerce也不如Wix和Shopify。

总结

四家公司都为发掘利基市场提供了平台。BigCommerce 和Wix专攻线上,Shopify 和Square全面开花。Shopify的服务,流畅感,体验感和操作的难以度几个方面的综合评分最高。

(责任编辑:尊龙凯时)